Fatwa MUI: Hukum Jual Beli Valas

Jual Beli Mata Uang (Al-Sharf) Ditulis oleh Administrator Sunday, 16 April 2006 Fatwa Dewan Syari’ah Nasional Majelis Ulama Indonesia no: 28/DSN-MUI/III/ 2002, tentang Jual Beli Mata Uang (Al-Sharf).

Menimbang : a. Bahwa dalam sejumlah kegiatan untuk memenuhi berbagai keperluan, seringkali diperlukan transaksi jual-beli mata uang (al-sharf), baik antar mata uang sejenis maupun antar mata uang berlainan jenis.

b. Bahwa dalam ‘urf tijari (tradisi perdagangan) transaksi jual beli mata uang dikenal beberapa bentuk transaksi yang status hukumnya dalam pandang ajaran Islam berbeda antara satu bentuk dengan bentuk lain.

c. Bahwa agar kegiatan transaksi tersebut dilakukan sesuai dengan ajaran Islam, DSN memandang perlu menetapkan fatwa tentang al-Sharf untuk dijadikan pedoman.

Mengingat :

Firman Allah, QS. Al-Baqarah[2] :275: "…Dan Allah telah menghalalkan jual beli dan mengharamkan riba…"

Hadis nabi riwayat al-Baihaqi dan Ibnu Majah dari Abu Sa’id al-Khudri:Rasululla h SAW bersabda, ‘Sesungguhnya jual beli itu hanya boleh dilakukan atas dasar kerelaan (antara kedua belah pihak)’ (HR. al-baihaqi dan Ibnu Majah, dan dinilai shahih oleh Ibnu Hibban).

Hadis Nabi Riwayat Muslim, Abu Daud, Tirmidzi, Nasa’i, dan Ibn Majah, dengan teks Muslim dari ‘Ubadah bin Shamit, Nabi s.a.w bersabda: “(Juallah) emas dengan emas, perak dengan perak, gandum dengan gandum, sya’ir dengan sya’ir, kurma dengan kurma, dan garam dengan garam (denga syarat harus) sama dan sejenis serta secara tunai. Jika jenisnya berbeda, juallah sekehendakmu jika dilakukan secara tunai.”.

Hadis Nabi riwayat Muslim, Tirmidzi, Nasa’i, Abu Daud, Ibnu Majah, dan Ahmad, dari Umar bin Khattab, Nabi s.a.w bersabda: “(Jual-beli) emas dengan perak adalah riba kecuali (dilakukan) secara tunai.”.

Hadis Nabi riwayat Muslim dari Abu Sa’id al-Khudri, Nabi s.a.w bersabda: Janganlah kamu menjual emas dengan emas kecuali sama (nilainya) dan janganlah menambahkan sebagian atas sebagian yang lain; janganlah menjual perak dengan perak kecuali sama (nilainya) dan janganlah menambahkan sebagaian atas sebagian yang lain; dan janganlah menjual emas dan perak tersebut yang tidak tunai dengan yang tunai.

Hadis Nabi riwayat Muslim dari Bara’ bin ‘Azib dan Zaid bin Arqam : Rasulullah saw melarang menjual perak dengan emas secara piutang (tidak tunai).

Hadis Nabi riwayat Tirmidzi dari Amr bin Auf: “Perjanjian dapat dilakukan di antara kaum muslimin, kecuali perjanjian yang mengharamkan yang halal atau menghalalkan yang haram; dan kaum muslimin terikat dengan syarat-syarat mereka kecuali syarat yang mengharamkan yang halal atau menghalalkan yang haram.”

Ijma. Ulama sepakat (ijma’) bahwa akad al-sharf disyariatkan dengan syarat-syarat tertentu.

Memperhatikan : 1. Surat dari pimpinah Unit Usaha Syariah Bank BNI no. UUS/2/878

2. Pendapat peserta Rapat Pleno Dewan Syari’ah Nasional pada Hari Kamis, tanggal 14 Muharram 1423H/ 28 Maret 2002.

MEMUTUSKAN Dewan Syari’ah Nasional Menetapkan : FATWA TENTANG JUAL BELI MATA UANG (AL-SHARF).

Pertama : Ketentuan Umum

Transaksi jual beli mata uang pada prinsipnya boleh dengan ketentuan sebagai berikut:

a.Tidak untuk spekulasi (untung-untungan) .

b.Ada kebutuhan transaksi atau untuk berjaga-jaga (simpanan).

c.Apabila transaksi dilakukan terhadap mata uang sejenis maka nilainya harus sama dan secara tunai (at-taqabudh) .

d.Apabila berlainan jenis maka harus dilakukan dengan nilai tukar (kurs) yang berlaku pada saat transaksi dan secara tunai.

Kedua : Jenis-jenis transaksi Valuta Asing

a.Transaksi SPOT, yaitu transaksi pembelian dan penjualan valuta asing untuk penyerahan pada saat itu (over the counter) atau penyelesaiannya paling lambat dalam jangka waktu dua hari. Hukumnya adalah boleh, karena dianggap tunai, sedangkan waktu dua hari dianggap sebagai proses penyelesaian yang tidak bisa dihindari dan merupakan transaksi internasional.

b.Transaksi FORWARD, yaitu transaksi pembelian dan penjualan valas yang nilainya ditetapkan pada saat sekarang dan diberlakukan untuk waktu yang akan datang, antara 2×24 jam sampai dengan satu tahun. Hukumnya adalah haram, karena harga yang digunakan adalah harga yang diperjanjikan (muwa’adah) dan penyerahannya dilakukan di kemudian hari, padahal harga pada waktu penyerahan tersebut belum tentu sama dengan nilai yang disepakati, kecuali dilakukan dalam bentuk forward agreement untuk kebutuhan yang tidak dapat dihindari (lil hajah).

c.Transaksi SWAP yaitu suatu kontrak pembelian atau penjualan valas dengan harga spot yang dikombinasikan dengan pembelian antara penjualan valas yang sama dengan harga forward. Hukumnya haram, karena mengandung unsur maisir (spekulasi).

d.Transaksi OPTION yaitu kontrak untuk memperoleh hak dalam rangka membeli atau hak untuk menjual yang tidak harus dilakukan atas sejumlah unit valuta asing pada harga dan jangka waktu atau tanggal akhir tertentu. Hukumnya haram, karena mengandung unusru maisir (spekulasi).

Ketiga : Fatwa ini berlaku sejak tanggal ditetapkan, dengan ketentuan jika di kemudian hari ternyata terdapat kekeliruan, akan diubah dan disempurnakan sebagaimana mestinya.

Ditetapkan di : Jakarta

Tanggal : 14 Muharram 1423 H / 28 Maret 2002 M

DEWAN SYARI’AH NASIONAL MAJELIS ULAMA INDONESIA

Ketua, Sekretaris, K.H. M.A. Sahal Mahfudh Prof. Dr. H. M. Din Syamsuddin

Sumber : http://niken-i-dh.blog.friendster.com/2007/04/fatwa-mui-hukum-jual-beli-valas/

0000000000000000000000000000

Macam-macam Riba

penulis Al-Ustadz Abu Abdillah Muhammad Afifuddin

Syariah Kajian Utama 28 - Februari - 2007 06:00:46

Mengembalikan uang yg dipinjam dgn jumlah lbh banyak inilah bentuk riba yg sering kita lihat di sekitar kita. Ternyata tdk hanya ini bentuk riba. Ada beberapa macam lagi bentuk riba dan bisa terjadi dlm beberapa transaksi. Apa saja itu?

Untuk memperjelas pembahasan riba perlu disebutkan secara detail tentang pembagian riba masalah-masalah yg terkait dengan dan perbedaan pendapat para ulama dlm masalah ini.

Riba ada beberapa macam:

Riba Dain

Riba ini disebut juga dgn riba jahiliyah sebab riba jenis inilah yg terjadi pada jaman jahiliyah.

Riba ini ada dua bentuk:

a. Penambahan harta sebagai denda dari penambahan tempo .

Misal: Si A hutang Rp 1 juta kepada si B dgn tempo 1 bulan. Saat jatuh tempo si B berkata: “Bayar hutangmu.” Si A menjawab: “Aku tdk punya uang. Beri saya tempo 1 bulan lagi dan hutang saya menjadi Rp 1.100.000.” Demikian seterusnya.

Sistem ini disebut dgn riba mudha’afah . Allah Subhanahu wa Ta’ala berfirman:

يَا أَيُّهَا الَّذِيْنَ آمَنُوا لاَ تَأْكُلُوا الرِّبَا أَضْعَافًا مُضَاعَفَةً

“Hai orang2 yg beriman janganlah kamu memakan riba dgn berlipat ganda.”

b. Pinjaman dgn bunga yg dipersyaratkan di awal akad

Misalnya: Si A hendak berhutang kepada si B. mk si B berkata di awal akad: “Saya hutangi kamu Rp 1 juta dgn tempo satu bulan dgn pembayaran Rp 1.100.000.”

Riba jahiliyah jenis ini adl riba yg paling besar dosa dan sangat tampak kerusakannya. Riba jenis ini yg sering terjadi pada bank-bank dgn sistem konvensional yg terkenal di kalangan masyarakat dgn istilah “menganakkan uang.” Wallahul musta’an.

Faedah penting:

Termasuk riba dlm jenis ini adl riba qardh . Gambaran seseorang meminjamkan sesuatu kepada orang lain dgn syarat mengembalikan dgn yg lbh baik atau lbh banyak jumlahnya.

Misal: Seseorang meminjamkan pena seharga Rp. 1000 dgn syarat akan mengembalikan dgn pena yg seharga Rp. 5000. Atau meminjamkan uang seharga Rp 100.000 dan akan dikembalikan Rp 110.000 saat jatuh tempo.

Ringkas tiap pinjam meminjam yg mendatangkan keuntungan adl riba dgn argumentasi sebagai berikut:

1. Hadits ‘Ali bin Abi Thalib radhiyallahu ‘anhu:

كُلُّ قَرْضٍ جَرَّ مَنْفَعَةً فَهُوَ رِبًا

“Setiap pinjaman yg membawa keuntungan adl riba.”

Hadits ini dha’if. dlm sanad ada Sawwar bin Mush’ab dia ini matruk . Lihat Irwa`ul Ghalil .

Namun para ulama sepakat sebagaimana yg dinukil oleh Ibnu Hazm Ibnu Abdil Barr dan para ulama lain bahwa tiap pinjam meminjam yg di dlm dipersyaratkan sebuah keuntungan atau penambahan kriteria atau penambahan nominal termasuk riba.

2. Tindakan tersebut termasuk riba jahiliyah yg telah lewat penyebutan dan termasuk riba yg diharamkan berdasarkan Al-Qur`an As-Sunnah dan ijma’ ulama.

3. Pinjaman yg dipersyaratkan ada keuntungan sangat bertentangan dgn maksud dan tujuan mulia dari pinjam meminjam yg Islami yaitu membantu mengasihi dan berbuat baik kepada saudara yg membutuhkan pertolongan. Pinjaman itu berubah menjadi jual beli yg mencekik orang lain. Meminjami orang lain Rp. 10.000 dibayar Rp. 11.000 sama dgn membeli Rp. 10.000 dibayar Rp. 11.000.

Ada beberapa kasus yg masuk pada kaidah ini di antaranya:

a. Misalkan seseorang berhutang kepada syirkah Rp 10.000.000 dgn bunga 0% dgn tempo 1 tahun. Namun pihak syirkah mengatakan: “Bila jatuh tempo namun hutang belum terlunasi mk tiap bulan akan dikenai denda 5%.”

Akad ini adl riba jahiliyah yg telah lewat penyebutannya. Dan cukup banyak syirkah atau yayasan yg menerapkan praktik semacam ini.

b. Meminjami seseorang sejumlah uang tanpa bunga utk modal usaha dgn syarat pihak yg meminjami mendapat prosentase dari laba usaha dan hutang tetap dikembalikan secara utuh.

Modus lain yg mirip adl memberikan sejumlah uang kepada seseorang utk modal usaha dgn syarat tiap bulan dia mendapatkan –misalnya– Rp 1 juta baik usahanya untung atau rugi.

Sistem ini yg banyak terjadi pada koperasi BMT bahkan bank-bank syariah pun menerapkan sistem ini dgn istilah mudharabah .

Mudharabah yg syar’i adalah: Misalkan seseorang memberikan modal Rp. 10 juta utk modal usaha dgn ketentuan pemodal mendapatkan 50% atau 40% atau 30% dari laba hasil usaha. Bila menghasilkan laba mk dia mendapatkan dan bila ternyata rugi mk kerugian itu ditanggung bersama . Hal ini sebagaimana yg dilakukan Rasulullah Shallallahu ‘alaihi wa sallam dgn orang Yahudi Khaibar. Wallahul muwaffiq.

Adapun transaksi yg dilakukan oleh mereka pada hakekat adl riba dain/qardh ala jahiliyah yg dikemas dgn baju indah nan Islami bernama mudharabah. Wallahul musta’an.

c. Mengambil keuntungan dari barang yg digadaikan

Misal: Si A meminjam uang Rp 10 juta kepada si B dgn menggadaikan sawah seluas 05 ha. Lalu pihak pegadaian memanfaatkan sawah tersebut mengambil hasil dan apa yg ada di dlm sampai si A bisa mengembalikan hutangnya. Tindakan tersebut termasuk riba namun dikecualikan dlm dua hal:

1. Bila barang yg digadaikan itu perlu pemeliharaan atau biaya mk barang tersebut bisa dimanfaatkan sebagai ganti pembiayaan. Misal yg digadaikan adl seekor sapi dan pihak pegadaian harus mengeluarkan biaya utk pemeliharaan. mk pihak pegadaian boleh memerah susu dari sapi tersebut sebagai ganti biaya perawatan. Dalil hadits riwayat Al-Bukhari dlm Shahih- dari Abu Hurairah radhiyallahu ‘anhu Rasulullah Shallallahu ‘alaihi wa sallam bersabda:

الظَّهْرُ يُرْكَبُ بِنَفَقَتِهِ إِذَا كَانَ مَرْهُوْنًا، وَلَبَنُ الدُّرِّ يُشْرَبُ بِنَفَقَتِهِ إِذَا كَانَ مَرْهُونًا

“Kendaraan yg tergadai boleh dinaiki nafkah dan susu hewan yg tergadai dapat diminum nafkahnya.”

2. Tanah sawah yg digadai akan mengalami kerusakan bila tdk ditanami mk pihak pegadaian bisa melakukan sistem mudharabah syar’i dgn pemilik tanah sesuai kesepakatan yg umum berlaku di kalangan masyarakat setempat tanpa ada rasa sungkan. Misal yg biasa berlaku adl 50%. Bila sawah yg ditanami pihak pegadaian tadi menghasilkan mk pemilik tanah dapat 50%. Namun bila si pemilik tanah merasa tdk enak krn dihutangi lalu dia hanya mengambil 25% saja mk ini tdk diperbolehkan. Wallahu a’lam bish-shawab.

Riba Fadhl

Definisi adl ada tafadhul pada dua perkara yg diwajibkan secara syar’i ada tamatsul padanya.

Riba jenis ini diistilahkan oleh Ibnul Qayyim dgn riba khafi sebab riba ini merupakan pintu menuju riba nasi`ah.

Para ulama berbeda pendapat tentang hukum riba fadhl. Yang rajih tanpa keraguan lagi adl pendapat jumhur ulama bahwa riba fadhl adl haram dgn dalil yg sangat banyak. Di antaranya:

1. Hadits ‘Utsman bin ‘Affan radhiyallahu ‘anhu riwayat Muslim:

لاَ تَبِيْعُوا الدِّيْنَارَ بِالدِّيْنَارَيْنِ وَلاَ الدِّرْهَمَ بِالدِّرْهَمَيْنِ

“Jangan kalian menjual satu dinar dgn dua dinar jangan pula satu dirham dgn dua dirham.”

Juga hadits-hadits yg semakna dgn itu di antaranya:

a. Hadits Abu Sa’id radhiyallahu ‘anhu yg muttafaq ‘alaih.

b. Hadits ‘Ubadah bin Ash-Shamit radhiyallahu ‘anhu riwayat Muslim.

Juga hadits yg diriwayatkan dari Ibnu ‘Umar Abu Hurairah Sa’d bin Abi Waqqash Abu Bakrah Ma’mar bin Abdillah dan lain-lain yg menjelaskan tentang keharaman riba fadhl tersebut dlm Ash-Shahihain atau salah satunya.

Adapun dalil pihak yg membolehkan adl hadits Usamah bin Zaid radhiyallahu ‘anhu:

إِنَّمَا الرِّبَا فِي النَّسِيْئَةِ

“Sesungguh riba itu hanya pada nasi`ah .”

Maka ada beberapa jawaban di antaranya:

a. Makna hadits ini adl tdk ada riba yg lbh keras keharaman dan diancam dgn hukuman keras kecuali riba nasi`ah. Sehingga yg ditiadakan adl kesempurnaan bukan wujud asal riba.

b. Hadits tersebut dibawa kepada pengertian: Bila jenis berbeda mk diperbolehkan tafadhul dan diharamkan ada nasi`ah.

Ini adl jawaban Al-Imam Asy-Syafi’i disebutkan oleh Al-Imam Al-Bukhari dari guru Sulaiman bin Harb. Jawaban ini pula yg dirajihkan oleh Al-Imam Ath-Thabari Al-Imam Al-Baihaqi Ibnu Abdil Barr Ibnu Qudamah dan sejumlah ulama besar lainnya.

Jawaban inilah yg mengompromikan antara hadits yg dzahir bertentangan. Wallahul muwaffiq.

Riba Nasi`ah

Yaitu ada tempo pada perkara yg diwajibkan secara syar’i ada taqabudh .

Riba ini diistilahkan oleh Ibnul Qayyim dgn riba jali dan para ulama sepakat tentang keharaman riba jenis ini dgn dasar hadits Usamah bin Zaid di atas. Banyak ulama yg membawakan ada kesepakatan akan haram riba jenis ini.

Riba fadhl dan riba nasi`ah diistilahkan oleh para fuqaha dgn riba bai’ .

Kaidah Seputar Dua Jenis Riba

1. Perkara yg diwajibkan secara syar’i ada tamatsul mk tdk boleh ada unsur tafadhul pada sebab bisa terjatuh pada riba fadhl. Misal: Tidak boleh menjual 1 dinar dgn 2 dinar atau 1 kg kurma dgn 15 kg kurma.

2. Perkara yg diwajibkan ada tamatsul mk diharamkan ada nasi`ah sebab bisa terjatuh pada riba nasi`ah dan fadhl bila barang satu jenis. Misal: Tidak boleh menjual emas dgn emas secara tafadhul demikian pula tdk boleh ada unsur nasi`ah.

3. Bila barang dari jenis yg berbeda mk disyaratkan taqabudh saja yakni boleh tafadhul namun tdk boleh nasi`ah. Misal menjual emas dgn perak atau kurma dgn garam. Transaksi ini boleh tafadhul namun tdk boleh nasi`ah.

Ringkasnya:

a. Beli emas dgn emas secara tafadhul berarti terjadi riba fadhl.

b. Beli emas dgn emas secara tamatsul namun dgn nasi`ah mk terjadi riba nasi`ah.

c. Beli emas dgn emas secara tafadhul dan nasi`ah mk terjadi kedua jenis riba yaitu fadhl dan nasi`ah.

Hal ini berlaku pada barang yg sejenis. Adapun yg berbeda jenis hanya terjadi riba nasi`ah saja sebab tdk disyaratkan tamatsul namun hanya disyaratkan taqabudh. Wallahu a’lam.

Untuk lbh memahami masalah ini kita perlu menglasifikasikan barang-barang yg terkena riba yaitu emas perak kurma burr sya’ir dan garam menjadi dua bagian:

Bagian pertama: emas perak .

Bagian kedua: kurma burr sya’ir dan garam.

Keterangannya:

1. Masing-masing dari keenam barang di atas disebut satu jenis; jenis emas jenis perak jenis mata uang jenis kurma demikian seterusnya. Kaidahnya: bila jual beli barang sejenis misal emas dgn emas kurma dgn kurma dst mk diwajibkan ada dua hal: tamatsul dan taqabudh.

2. Jual beli lain jenis pada bagian pertama atau bagian kedua hanya disyaratkan taqabudh dan boleh tafadhul.

Misal emas dgn perak atau sebalik emas dgn mata uang atau sebalik perak dgn mata uang atau sebaliknya. Ini utk bagian pertama.

Misal utk bagian kedua: Kurma dgn burr atau sebalik sya’ir dgn garam atau sebalik kurma dgn sya’ir kurma dgn garam atau sebaliknya.

Dalil dua keterangan ini adl hadits ‘Ubadah bin Ash-Shamit radhiyallahu ‘anhu yg diriwayatkan oleh Muslim . Rasulullah Shallallahu ‘alaihi wa sallam bersabda:

الذَّهَبُ بِالذَّهَبِ وَالْفِضَّةُ بِالْفِضَّةِ وَالْبُرُّ بِالْبُرِّ وَالشَّعِيْرُ بِالشَّعِيْرِ وَالتَّمْرُ بِالتَّمْرِ وَالْمِلْحُ بِالْمِلْحِ مِثْلاً بِمِثْلٍ سَوَاءً بِسَوَاءٍ يَدًا بِيَدٍ فَإِذَا اخْتَلَفَتْ هَذِهِ اْلأَجْنَاسُ فَبِيْعُوا كَيْفَ شِئْتُمْ إِذَا كَانَ يَدًا بِيَدٍ

“Emas dgn emas perak dgn perak burr dgn burr sya’ir dgn sya’ir kurma dgn kurma garam dgn garam harus semisal dgn semisal tangan dgn tangan . Namun bila jenis-jenis ini berbeda mk juallah terserah kalian bila tangan dgn tangan .”

3. Jual beli bagian pertama dgn bagian kedua atau sebalik diperbolehkan tafadhul dan nasi`ah .

Misal membeli garam dgn uang kurma dgn uang dan seterusnya. Hal ini berdasarkan kesepakatan para ulama yg dinukil oleh Ibnul Mundzir Ibnu Hazm Ibnu Qudamah Nashr Al-Maqdisi Al-Imam An-Nawawi dan sejumlah ulama lain. Dalil mereka adl sistem salam yaitu menyerahkan uang di awal akad utk barang tertentu dgn sifat tertentu dgn timbangan tertentu dan diserahkan pada tempo tertentu.

Telah maklum bahwa alat bayar masa itu adl dinar dan dirham dan barang yg sering diminta adl kurma atau sya’ir atau burr .

Di antara dalil juga adl hadits ‘Aisyah radhiyallahu ‘anha:

إِنَّ النَّبِيَّ صَلىَّ اللهُ عَلَيْهِ وَسَلَّمَ اشْتَرَى طَعَامًا مِنْ يَهُوْدِيٍّ وَرَهَنَهُ دِرْعًا مِنْ حَدِيْدٍ

“Bahwasa Nabi Shallallahu ‘alaihi wa sallam membeli makanan dari seorang Yahudi dan menggadaikan baju perang dari besi kepadanya.”

Makanan yg Nabi Shallallahu ‘alaihi wa sallam beli di sini adl sya’ir sebagaimana lafadz lain dari riwayat di atas dlm keadaan beliau tdk punya uang . Beliau mengambil barang itu secara tempo dgn menggadaikan baju besinya. Wallahu a’lam.

Ash-Sharf

Ash-sharf secara bahasa berarti memindah dan mengembalikan. Sedangkan secara istilah fuqaha definisi ash-sharf adl jual beli alat bayar dgn alat bayar sejenis atau beda jenis.

Ulama Syafi’iyyah dan yg lain membedakan: bila sejenis disebut murathalah dan bila beda jenis disebut ash-sharf.

Adapun mata uang dgn mata uang lbh dominan disebut ash-sharf.

Telah dijelaskan di atas bahwa naqd adl salah satu bagian dari dua bagian hasil klasifikasi barang-barang jenis riba. Telah dijelaskan pula bahwa bila terjadi jual beli sesama jenis mk harus tamatsul dan taqabudh dan bila lain jenis harus taqabudh boleh tafadhul.

Yang perlu dipahami adl bahwa masing-masing mata uang yg beredar di dunia ini adl jenis tersendiri . Sehingga bila terjadi tukar-menukar uang sejenis haruslah taqabudh dan tamatsul. Misal uang Rp. 100.00000 ditukar dgn pecahan Rp. 10.00000 mk nominal harus sama. Bila tdk berarti terjatuh dlm riba fadhl. Selain itu juga harus serah terima di tempat. Bila tdk berarti terjatuh dlm riba nasi`ah. Bila tdk tamatsul dan tdk taqabudh berarti terjatuh dlm riba fadhl dan riba nasi`ah sekaligus.

Namun bila mata uang berlainan jenis mk harus taqabudh dan boleh tafadhul. Misal 1 dolar bernilai Rp. 10.00000 bisa ditukar Rp. 9.50000 atau Rp. 10.50000 namun harus serah terima di tempat. Wallahu a’lam.

Masalah 1: Taqabudh dlm bab ash-sharf adl syarat sah.

Ini adl pendapat mayoritas besar ulama bahkan dinukilkan ada ijma’. Namun Ibnu ‘Ulayyah berpendapat boleh berpisah tanpa taqabudh sebagaimana dinukil oleh Al-Imam An-Nawawi.

Dalil jumhur ulama adalah:

1. Hadits Al-Bara` bin ‘Azib dan Zaid bin Arqam radhiyallahu ‘anhum:

نَهَى رَسُوْلُ اللهِ صَلىَّ اللهُ عَلَيْهِ وَسَلَّمَ عَنْ بَيْعِ الذَّهَبِ بِالْوَرِقِ دَيْنًا

“Rasulullah Shallallahu ‘alaihi wa sallam melarang jual beli emas dgn perak secara hutang.”

2. Hadits Abu Bakrah radhiyallahu ‘anhu dia berkata:

أَمَرَنَا رَسُوْلُ اللهِ صَلىَّ اللهُ عَلَيْهِ وَسَلَّمَ أَنْ نَشْتَرِيَ الْفِضَّةَ بِالذَّهَبِ كَيْفَ شِئْنَا وَنَشْتَرِيَ الذَّهَبَ بِالْفِضَّةِ كَيْفَ شِئْنَا يَدًا بِيَدٍ

“Rasulullah Shallallahu ‘alaihi wa sallam memerintahkan kami utk membeli perak dgn emas sekehendak kami dan membeli emas dgn perak sekehendak kami bila tangan dgn tangan .”

Dengan dasar di atas mk tdk boleh jual-beli emas dgn perak dgn sistem tempo bila alat bayar adl mata uang. Begitu pula tdk boleh jual-beli mata uang secara tempo bila alat bayar adl emas atau perak. Ini adl fatwa para ulama kontemporer. Wallahul muwaffiq.

Masalah 2: Apakah taqabudh harus segera ataukah boleh ada masa jeda?

Yang rajih dari pendapat para ulama adl pendapat jumhur bahwa taqabudh itu boleh tarakhi walaupun sehari dua hari atau tiga hari ataupun berpindah tempat selama kedua pihak masih belum berpisah. Dalil adl sebagai berikut:

1. Disebutkan dlm Ash-Shahihain bahwa Malik bin Aus bin Hadatsan radhiyallahu ‘anhu datang sambil berkata: “Siapa yg mau menukar dirham?” mk Thalhah bin Ubaidillah radhiyallahu ‘anhu berkata –dan ‘Umar radhiyallahu ‘anhu berada di sisinya–: “Tunjukkan kepadaku emasmu kemudian nanti engkau datang lagi setelah pembantuku datang lalu aku berikan perak kepadamu.” ‘Umar radhiyallahu ‘anhu pun menimpali: “Tidak boleh. Demi Allah engkau berikan perak kepada atau engkau kembalikan emasnya.”

Dalam lafadz Al-Bukhari disebutkan: Thalhah pun mengambil emas tersebut lalu dia bolak-balikkan di telapak tangan dan berkata: “Nanti hingga pembantuku datang dari hutan.” ‘Umar lalu berkata: “Demi Allah engkau tdk boleh berpisah dengan sampai engkau mengambil .” ‘Umar kemudian menyebutkan hadits:

الذَّهَبُ بِالذَّهَبِ رِبًا إِلاَّ هَاءَ وَهَاءَ

“Emas dgn emas adl riba kecuali ha` dgn ha` .”

2. Ucapan ‘Umar dgn sanad yg shahih: “Bila salah seorang dari kalian melakukan ash-sharf dgn teman mk janganlah berpisah dengan hingga dia mengambilnya. Bila dia meminta tunggu hingga masuk rumah jangan beri dia masa tunggu tadi. Sebab saya khawatir engkau terkena riba.”

Pendapat ini dirajihkan oleh Al-Imam Asy-Syaukani dlm An-Nail. Wallahu a’lam.

Yang dimaksud dgn majelis akad adl tempat jual beli baik kedua berjalan berdiri duduk atau dlm kendaraan. Sementara yg dimaksud dgn berpisah di sini adl pisah badan dan hal itu kembali kepada kebiasaan masyarakat setempat .

Bila pihak money changer tdk punya sisa uang dan harus pergi ke tempat lain mk pihak penukar/pembeli wajib mengiringi ke mana dia pergi hingga terjadi taqabudh di tempat yg dituju dan menyempurnakan sisa kekurangannya. Wallahul muwaffiq.

Masalah 3: Bila sebagian uang telah diterima dan sisa tertunda apakah sah akad tukar-menukarnya/ akad ash-sharfnya?

Pendapat Al-Imam Malik Al-Imam Asy-Syafi’i dan kalangan Azh-Zhahiriyyah menyatakan: Bila sharf tdk dapat diserahterimakan seluruh mk akadpun harus batal seluruhnya.

Sementara Abu Hanifah dan dua murid serta satu sisi pendapat yg dikuatkan dlm madzhab Hanbali menyatakan: Yang sudah diterima akad sah sementara yg belum diterima akad tdk sah.

Yang rajih insya Allah adl pendapat kedua dan ini yg dikuatkan An-Nawawi serta Ar-Ruyani dari kalangan Syafi’iyyah. Sebab hukum itu berjalan bersama dgn ‘illat . Bila terpenuhi persyaratan sah mk akad pun sah wallahu a’lam. Pendapat ini juga dirajihkan Asy-Syaikh Ibnu ‘Utsaimin rahimahullah.

Masalah 4: Apakah ada khiyar dlm bab ash-sharf?

Adapun khiyar majlis jumhur ulama berpendapat bahwa khiyar majlis dlm bab ash-sharf itu ada. Selama dlm majlis akad kedua belah pihak dapat menggagalkan akad hingga kedua saling berpisah.

Mereka berhujjah dgn hadits Hakim bin Hizam radhiyallahu ‘anhu:

الْبَيِّعَانِ بِالْخِيَارِ مَا لَمْ يَتَفَرَّقَا

“Penjual dan pembeli khiyar selama kedua belum berpisah.”

Pendapat ini dirajihkan oleh Ibnu Qudamah Al-Maqdisi rahimahullah.

Adapun tentang khiyar syarat misal menukar dolar dgn rupiah lalu sang penukar mengatakan: “Dengan syarat saya punya hak khiyar selama tiga hari. Bila tdk cocok mk saya kembalikan lagi” mk jumhur berpendapat bahwa bila dlm perkara yg dipersyaratkan ada taqabudh seperti bab ash-sharf mk tdk boleh. Pendapat ini dikuatkan oleh Ibnu Qudamah rahimahullah.

Masalah ini perlu perincian:

1. Bila dia sudah melakukan akad jual-beli dgn sempurna lalu minta syarat mk lbh baik dia tinggalkan walaupun secara dalil tdk ada yg melarang krn sudah ada taqabudh dlm akad.

2. Bila dia bawa barang terlebih dahulu sebelum terjadi akad lalu bermusyawarah dgn keluarga atau yg lain setelah itu dia melakukan transaksi dgn taqabudh mk tdk mengapa.

Ini adl solusi terbaik yg disampaikan oleh Asy-Syaikh Ibnu ‘Utsaimin rahimahullah. Wallahu a’lam.

Masalah 5: Akad ash-sharf via telepon dan yg semisalnya.

Masalah ini perlu perincian:

1. Bila yg dimaukan hanya memesan barang atau semacam janji utk membeli barang tanpa akad yg sempurna mk diperbolehkan. Karena ‘pesan’ atau ‘janji’ tidaklah termasuk akad jual beli. Sang penjual punya hak menjual kepada orang lain dan sang pembeli punya hak utk membatalkan ‘janji’ itu. Demikian pendapat Ibnu Hazm Ibnu Rusyd dan fatwa Al-Lajnah Ad-Da`imah dan inilah pendapat yg shahih. Sementara Al-Imam Malik memakruhkannya.

2. Bila yg dimaksud adl akad jual-beli secara sempurna mk hukum haram sebab tdk ada unsur taqabudh. Dan ini merupakan riba nasi`ah. Demikian fatwa Al-Lajnah Ad-Da`imah.

Masalah 6: Uang muka dlm bab ash-sharf.

Bila yg diinginkan dgn uang muka/downpayment adl transaksi secara sempurna mk hukum haram krn tdk ada unsur taqabudh. Sedangkan bila yg diinginkan adl amanah atau simpanan lalu penyerahan pembayaran total dilakukan pada saat akad serah terima barang mk hal ini tdk mengapa. Wallahu a’lam.

Masalah 7: Apakah disyaratkan ada barang di tempat dlm bab ash-sharf?

Pendapat yg rajih adl pendapat jumhur ulama yg menyatakan bahwa diperbolehkan akad ash-sharf walaupun tdk ada barang di tempat atau barang dikirimkan setelah itu atau dgn meminjam kepada orang lain dan kemudian diserahkan. Yang penting adl ada taqabudh dlm majelis akad sebelum berpisah.

Hujjah mereka adl bahwa yg dipersyaratkan dlm bab ash-sharf adl taqabudh dan hal itu telah terjadi dlm transaksi di atas. Wallahu a’lam.

Hiwalah Mashrafiyyah

Gambaran seseorang datang ke money changer ingin mengirim sejumlah uang ke Yaman –misalnya–. Masalah ini mempunyai dua keadaan:

1. Orang yg dikirimi menerima mata uang yg sama. Misal dari Indonesia mengirimkan uang 1000 dolar ke Yaman. Pihak penerima di Yaman menerima dgn mata uang yg sama.

Para ulama memasukkan keadaan ini ke dlm salah satu masalah berikut:

a. Masalah hiwalah secara fiqih

b. Masalah ijarah

c. Sesuatu yg dahulu dikenal dgn istilah saftajah.

Keadaan ini diperbolehkan.

2. Pihak yg dikirimi menerima dlm bentuk mata uang yg berbeda. Misal dari Indonesia mengirim uang Rp. 10 juta ke Yaman. Sedangkan pihak penerima di Yaman menerima dlm bentuk uang 900 dolar .

Masalah ini diperselisihkan oleh para ulama kontemporer:

Sebagian mereka melarang krn keadaan ini mengandung unsur hiwalah dan ash-sharf padahal dlm ash-sharf disyaratkan ada taqabudh. Sedangkan pada keadaan di atas tdk ada unsur taqabudh.

Ini adl fatwa Asy-Syaikh Shalih Al-Fauzan dan dzahir fatwa Asy-Syaikh Ibnu ‘Utsaimin rahimahullah. Ini juga fatwa Syaikhuna Yahya Al-Hajuri hafizhahullah.

Mayoritas ulama kontemporer berfatwa tentang kebolehan krn kebutuhan dan keadaan darurat.

Namun tdk diragukan lagi bahwa yg lbh selamat bagi agama seseorang dan sebagai upaya menghindari pintu riba adl dia tdk melakukan transaksi seperti ini.

Para ulama memberikan beberapa solusi di antaranya:

1. Mensyaratkan kepada pihak penyelenggara jasa transfer utk mengirimkan mata uang yg sama ke tempat yg dituju. Dan ini mungkin dilakukan dgn cara memberikan uang jasa kepada mereka.

2. Menukar mata uang terlebih dahulu baru dia kirim dgn mata uang yg diinginkan.

Misal seseorang mempunyai uang Rp. 10 juta hendak dikirim ke Arab Saudi dlm bentuk real. mk dia tukar terlebih dahulu uang rupiah itu dgn real Saudi baru dia minta pihak penyelenggara jasa mengirimkan dlm bentuk real Saudi. Bila dia telah yakin akan sampai di Arab Saudi dlm bentuk real namun ternyata sampai dlm bentuk rupiah mk tdk mengapa bagi penerima utk mengambil rupiah itu krn keadan darurat. Wallahu a’lam.

Masalah 8: Bagaimana bila sebuah mata uang tdk bisa keluar dari negeri krn larangan pemerintah setempat atau krn tdk ada nilai di luar negeri?

Misal seseorang mempunyai sejumlah uang real Saudi dan hendak mengirimkan ke Indonesia dlm bentuk rupiah. Dia ingin menukar real Saudi dgn rupiah namun krn rupiah jatuh tdk ada satupun money changer yg mau. Solusi adalah:

1. Dia langsung mengirim dlm bentuk real Saudi ke Indonesia. Penerima di Indonesia menerima real tersebut kemudian ditukar dgn rupiah di Indonesia.

2. Atau bila real Saudi tdk bisa keluar mk dia tukar real dgn dolar –misalnya– lalu dia kirimkan dolar ke Indonesia. Penerima di Indonesia menerima dlm bentuk dolar kemudian ditukar dgn rupiah di Indonesia.

Wallahul muwaffiq.

Penggunaan Cek dlm Ash-Sharf

Dari permasalahan hiwalah mashrafiyyah di atas muncul masalah kontemporer yg sangat masyhur yaitu menggunakan kertas cek dlm bab ash-sharf baik dlm jual beli emas dan perak maupun tukar-menukar mata uang dgn cek.

Permasalahan ini dibahas oleh para ulama khusus dlm hal cek resmi yg diakui atau dikeluarkan oleh pihak bank. Adapun cek palsu atau yg tdk diakui pihak bank mk jelas larangannya.

Para ulama berbeda pandangan dlm masalah ini. Jumhur ulama berpendapat bahwa dlm masalah ash-sharf atau yg dipersyaratkan ada taqabudh tdk boleh ada hiwalah .

Dalam masalah cek apakah sudah terjadi taqabudh yg hakiki ataukah tidak?

Sebagian ulama masa kini semisal Asy-Syaikh Ibnu ‘Utsaimin rahimahullahu berpendapat bahwa muamalah jual beli emas dan perak atau mata uang menggunakan cek adl tdk boleh. Karena cek bukanlah taqabudh hakiki melainkan hanya bukti hiwalah saja. Terbukti bila cek tersebut hilang dia bisa minta lagi cek dgn nominal yg sama. Namun beliau mengecualikan cek yg resmi dari bank mk tdk mengapa asalkan sang penjual yg menerima cek dari pembeli langsung menghubungi bank dan mengatakan: “Biarkan uang itu sebagai simpanan di situ.”

Ulama yg melarang beralasan dgn beberapa hal sebagai berikut:

1. Bila cek itu rusak atau hilang sebelum uang dgn nominal yg tercantum itu diambil mk sang pemegang cek akan kembali kepada yg memberi cek. Bila cek tersebut adl serah terima hakiki layak mata uang niscaya dia tdk akan kembali ketika hilang atau rusak.

2. Terkadang cek tersebut ditarik tanpa nominal mk jelas tdk ada serah terima yg hakiki.

3. Terkadang pula orang yg menukar cek ditolak sehingga juga tdk ada serah terima yg hakiki.

4. Cek tdk termasuk kertas alat bayar layak mata uang namun hanya kertas yg berisikan nominal mata uang.

Sementara itu mayoritas ulama dan fuqaha zaman ini serta para pakar ekonomi berpendapat bahwa cek mengandung qabdh yg sempurna lagi hakiki sehingga dapat bertransaksi menggunakan cek dlm bab ash-sharf. Alasan mereka adl sebagai berikut:

1. Sesungguh dlm syariat disebutkan masalah qabdh namun tdk ditentukan batasannya. Tidak pula diikat dgn kriteria tertentu. Rujukan hukum-hukum yg bersifat umum seperti ini adl kebiasaan setempat. Sementara secara kebiasaan yg terjadi di kalangan pebisnis cek adl serah terima yg sempurna terhadap apa yg terkandung di dalamnya.

2. Cek yg resmi dan diakui tidaklah akan dikeluarkan kecuali setelah diyakini ada debet-kredit pemilik cek pada sebuah bank. Dan ini yg dimaksud dgn hiwalah dlm fiqih Islami .

3. Keadaan darurat membuat cek tersebut dijadikan sebagai serah terima yg hakiki. Kaidah ini ada dlm syariat yaitu: “Keadaan darurat membolehkan perkara yg haram” “Kebutuhan yg umum memiliki hukum darurat” “Kesulitan mendatangkan kemudahan” “Bila perkara menjadi sempit mk datanglah keluasan.” Kaidah-kaidah seperti ini diambil dari kemudahan-kemudahan Islam yg tertuang dlm banyak dalil di antaranya:

إِنَّ مَعَ الْعُسْرِ يُسْرًا

“Sesungguh bersama kesusahan ada kemudahan.”

Juga ayat:

يُرِيْدُ اللهُ بِكُمُ الْيُسْرَ وَلاَ يُرِيْدُ بِكُمُ الْعُسْرَ

“Allah menghendaki utk kemudahan bagi kalian dan tdk menghendaki kesukaran bagi kalian.”

4. Memudahkan perjalanan bisnis dan mengurangi resiko serta penjagaan terhadap harta benda yg dapat memotivasi para pebisnis utk melangsungkan bisnis dan menunjukkan kemudahan-kemudahan Islam.

Pendapat ini adl kesepakatan Majma’ Al-Fiqh Al-Islami pada Rabithah ‘Alam Islami yg dipimpin oleh Asy-Syaikh Ibnu Baz. Juga pada fatwa Al-Lajnah Ad-Da`imah yg diketuai Asy-Syaikh Ibnu Baz yg beranggotakan Asy-Syaikh Abdurrazzaq ‘Afifi Asy-Syaikh Ibnu Qu’ud dan Asy-Syaikh Al-Ghudayyan. Mereka beralasan krn kebutuhan umum.

Bila menilik kepada dalil-dalil syar’i mk yg rajih adl pendapat yg melarang. Namun dari sisi kebutuhan dan keadaan yg darurat mk diperbolehkan. Oleh krn itu hendak seorang muslim tdk bermuamalah dgn cara ini kecuali dlm keadaan darurat saja. Wallahul muwaffiq.

Jual-beli Valas

Dari uraian-uraian di atas kita dapat memahami hukum jual-beli valas secara syar’i dgn penjabaran sebagai berikut:

1. Bila jual-beli valas dari mata uang sejenis misal dolar dgn dolar mk disyaratkan ada tamatsul dan taqabudh.

2. Bila dari jenis mata uang yg berbeda misal rupiah dgn dolar atau dolar dgn poundsterling hanya disyaratkan ada taqabudh.

Dengan dasar kaidah di atas maka:

a. Tidak mengapa menanti naik-turun kurs sebuah mata uang yg dikehendaki bila terpenuhi persyaratan secara syar’i di atas ketika transaksi.

b. Tidak diperbolehkan transaksi via transfer ATM atau sejenis sebab tdk terjadi taqabudh yg disyaratkan.

c. Tidak boleh terjadi pertaruhan berbau judi dlm jual beli valas.

Wallahu a’lam bish-shawab.

Demikian penjelasan ringkas seputar masalah riba. Sebenar masih banyak permasalahan yg perlu diangkat namun krn keterbatasan lembar majalah ini mk kami cukupkan sampai di sini. Selebih dapat merujuk karya-karya para ulama dlm masalah ini. Semoga bermanfaat.

Wallahul muwaffiq.

Maraji’:

1. Syarhul Buyu’ hal. 124 dst

2. Fatawa Al-Lajnah Ad-Da`imah juz 13 14 dan 15

3. Hasyiyah As-Sindi ‘ala Sunan An-Nasa`i

4. As-Sunnah karya Al-Marwazi

1 Namun jumhur ulama melarang ada hiwalah dlm bab ash-sharf .

Sumber: www.asysyariah.com

000000000000

Hukum Tansaksi Valas dan Spekulasi Kurs Mata Uang

Rabu, 15/10/2008 10:49 WIB | email | print

Assalamu'alaikum wr.wb.

Ustadz, saya ingin menanyakan masalah sekitar transaksi valuta asing (valas). Beberapa waktu yang lalu saya baru kembali ke Jakarta dari tugas belajar di luar negeri, dan alhamdulillah saya masih memiliki sisa uang beasiswa dan fasilitas finansial lainnya serta hasil kerja sampingan dalam mata uang Dolar Amerika. Saat ini saya masih meyimpan simpanan valuta sing (valas) tersebut karena saya ingin menukarnya nanti ketika harga dolar semakin naik, mengingat saat ini kondisi trend kurs USD terhadap IDR sedang naik meskipun kondisi finansial di Amerika sedang krisis. Apakah hal tersebut dibolehkan menurut syari'ah Islam. Apakah hal ini termasuk praktik spekulasi valas? Lalu bagaimanakah hukum jual-beli maupun bisnis valas dan bagaimanakah ketentuan syariahnya dalam hal itu sebagaimana dalam transaksi keuangan dan perbankan.

Demikian pertanyaan saya. Jazakumullah atas jawaban dari Ustadz dan terimakasih, dan selamat kembali mengasuh rubrik konsultasi fikih kontemporer di media setelah sekian lama saya selalu menantikannya.

Wassalamu'alaikum wr. wb.

Hilya Aliva

Jawaban

Allah SWT menurunkan ajaran Islam sebagai tuntunan hidup yang senantiasa mengakomodir kebutuhan umat manusia sesuai dengan prinsip-prinsip dasar norma bisnis yakni diantaranya ketiadaan spekulasi (gambling) yang mendorong aktivitas bisnis yang tidak produktif dan transaksi ribawi yang mengakibatkan eksploitasi ekonomi oleh para pemilik modal (riba nasi’ah dan jahiliyah) atau yang tidak menumbuhkan sektor riil melalui perdagangan dan pertukaran barang sejenis yang ribawi (riba fadhl) sebagaimana yang terjadi pada transaksi trading instrumen derivatif di pasar sukunder terutama dengan underlying valas yang berpotensi memandulkan pertumbuhan ekonomi yang hakiki.

Menurut prinsip mu’amalah syari’ah, jual beli mata uang yang disetarakan dengan emas (dinar) dan perak (dirham) haruslah dilakukan dengan tunai/kontan (naqdan) agar terhindar dari transaksi ribawi (riba fadhl), sebagaimana dijelaskan hadits mengenai jual beli enam macam barang yang dikategorikan berpotensi ribawi. Rasulullah bersabda: “Emas hendaklah dibayar dengan emas, perak dengan perak, bur dengan bur, sya’ir dengan sya’ir (jenis gandum), kurma dengan kurma, dan garam dengan garam, dalam hal sejenis dan sama haruslah secara kontan (yadan biyadin/ naqdan). Maka apabila berbeda jenisnya, juallah sekehendak kalian dengan syarat secara kontan.” (HR. Muslim).

Pada prinsip syariahnya, perdagangan valuta asing dapat dianalogikan dan dikategorikan dengan pertukaran antara emas dan perak atau dikenal dalam terminologi fiqih dengan istilah (sharf) yang disepakati para ulama tentang keabsahannya. (Ibnul Mundzir dalam Al-Ijma’:58). Emas dan perak sebagai mata uang tidak boleh ditukarkan dengan sejenisnya misalnya Rupiah kepada Rupiah (IDR) atau US Dolar (USD) kepada Dolar kecuali sama jumlahnya (contohnya; pecahan kecil ditukarkan pecahan besar asalkan jumlah nominalnya sama).

Hal itu karena dapat menimbulkan Riba Fadhl seperti yang dimaksud dalam larangan hadits di atas. Namun bila berbeda jenisnya, seperti Rupiah kepada Dolar atau sebaliknya maka dapat ditukarkan (exchange) sesuai dengan market rate (harga pasar) dengan catatan harus efektif kontan/spot (taqabudh fi’li) atau yang dikategorikan spot (taqabudh hukmi) menurut kelaziman pasar yang berlaku sebagaimana yang dikemukakan Ibnu Qudamah (Al-Mughni, vol 4) tentang kriteria ‘tunai’ atau ‘kontan’ dalam jual beli yang dikembalikan kepada kelaziman pasar yang berlaku meskipun hal itu melewati beberapa jam penyelesaian (settelment-nya) karena proses teknis transaksi. Harga atas pertukaran itu dapat ditentukan berdasarkan kesepakatan antara penjual dan pembeli atau harga pasar (market rate).

Nabi bersabda: “Perjualbelikanlah emas dengan perak semau kalian asalkan secara kontan” dan dalam hadits Ibnu Umar Rasulullah memberikan penjelasan bahwa ketentuan kontan tersebut fleksibel selama dalam toleransi waktu yang lazim, tidak menimbulkan persoalan dan tetap dalam harga yang sama pada hari transaksi (bisi’ri yaumiha).

Dalam praktiknya, untuk menghindari penyimpangan syariah, maka kegiatan transaksi dan perdagangan valuta asing (valas) harus terbebas dari unsur riba, maysir (spekulasi gambling) dan gharar (ketidak jelasan, manipulasi dan penipuan). Oleh karena itu jual beli maupun bisnis valas harus dilakukan dalam secara kontan (spot) atau kategori kontan. Motif pertukaran itupun tidak boleh untuk spekulasi yang dapat menjurus kepada judi/gambling (maysir) melainkan untukmemebiayai transaksi-transaksi yang dilakukan rumah tangga, perusahaan dan pemerintah guna memenuhi kebutuhan konsumsi, investasi, ekspor-impor atau komersial baik barang maupun jasa (transaction motive). Disamping itu perlu dihindari jual-beli valas secara bersyarat dimana pihak penjual mensyaratakan kepada pembeli harus mau menjual kembali kepadanya pada periode tertentu dimasa mendatang, serta tidak diperkenankan menjual lagi barang yang belum diterima secara definitif (Bai’ Fudhuli) sebagaimana hal itu dilarang dalam hadits riwayat imam Bukhari.

Demikian halnya, dunia perbankan termasuk bank syariah sebagai lembaga keuangan yang memfasilitasi perdagangan international (ekspor-impor) maupun kebutuhan masyarakat terhadap penukaran valuta asing tidak dapat terhindar dari keterlibatannya di pasar valuta asing (foreign exchange). Hukum transaksi yang dilakukan oleh sebagian bank syariah dalam mua’amalah jual beli valuta asing tidak dapat dilepaskan dari ketentuan syariah mengenai sharf. Bentuk transaksi penukaran valuta asing yang biasa dilakukan bank syariah dapat dikategorikan sebagai naqdan (spot) meskipun penyerahan dan penerimaan tersebut tidak terjadi pada waktu transaksi diputuskan (dealing), melainkan penyelesaiannya (settlement-nya) baru tuntas dalam 48 jam (dua hari) kerja. Fenomena transaksi ini sudah biasa dikenal dalam dunia perdagangan internasional dan tetap disebut transaksi valas spot antar bank. Bahkan jika kebetulan bertepatan dengan libur akhir pekan, serah terima itu baru dapat terlaksana setelah 96 jam kerja. (Dr. As-Saih, Ahkamul ‘Uqud wal Buyu’ fil Fiqh:112, Dr. Sami Hamud, Tathwirul A’mal Al-Mashrafiyah, 372, Qardhawi dalam Fatawa Mu’ashirah)

Dengan demikian, hukum transaksi money exchange dalam bentuknya yang sederhana sepanjang dilakukan secara tunai atau dikategorikan tunai (spot) dan jual putus (one shot deal) serta bukan untuk tujuan atau memfasilitasi dan mendukung kegiatan spekulasi pada prinsipnya diperbolehkan menurut syariah Islam berdasarkan akad sharf selama mengindari pantangan syariah dalam bisnis disamping menghindari praktik perdagangan (trading) ala konvensional yang dewasa ini biasa dilakukan di pasar valuta asing antara lain (Lihat, International Journal of Islamic Financial Services, I:1,1999 dan Kumpulan Fatwa Dewan Syariah Nasional-MUI; 2002):

Pertama; perdagangan tanpa proses penyerahan (future non delivery trading) seperti margin trading yaitu transaksi jual-beli valas yang tidak diikuti dengan pergerakan dana dengan menggunakan dana (cash margin) dalam prosentase tertentu (misalnya 10% sebagai jaminan) dan yang diperhitungkan sebagai keuntungan atau kerugian adalah selisih bersih (margin) antara harga beli/jual suatu jenis valuta pada saat tertentu dengan harga jual/beli valuta yang bersangkutan pada akhir masa transaksi. Contohnya dengan margin 10% untuk transaksi US$ 1 juta, pembeli harus menyerahkan dana US$100.000. Dalam perbankan Indonesia, margin trading diatur dalam ketentuan BI dengan minimal cash margin 10%. Dalam sehari dealer maupun bank dapat melakukan transaksi ini berulang-ulang. Adapun penyelesaian pembayaran dan perhitungan untung-ruginya dilakukan secara netto saja. Jadi, jual beli valas yang dilakukan bukan untuk memilikinya, melainkan semata-mata menjadikannya sebagai komoditas untuk spekulasi.

Kedua; transaksi futures yaitu transaksi valas dengan perbedaan nilai antara pembelian dan penjualan future yang tertuang dalam future contracts secara simultan untuk dikirim dalam waktu yang berbeda. Misalnya, A dan B membuat kontrak pada 1 Januari 2008. A akan menjual US$ 1 juta dengan kurs Rp 9.350 per US$ pada 30 Juni 2008, tidak peduli berapa kurs di pasar saat itu. Di satu sisi transaksi ini dapat dipandang sebagai spekulasi, paling tidak berunsur maysir, meskipun disisi lain para pelaku bisnis pada beberapa kasus menggunakannya sebagai mekanisme hedging (melindungi nilai transaksi berbasis valas dari risiko gejolak kurs). Ulama kontemporer menolak transaksi ini karena tidak terpenuhinya rukun jual beli yaitu ada uang ada barang (dalam hal ini ada rupiah ada dollar). Oleh karena itu, transaksi futures tidak dapat dianggap sebagai transaksi jual beli, tetapi dapat ditransfer kepada pihak lain. Alasan kedua penolakannya adalah hampir semua transaksi futures tidak dimaksudkan untuk memilikinya, hanya nettonya saja sebagaimana transaksi margin trading.

Ketiga; transaksi option (currency option) yaitu perjanjian yang memberikan hak opsi (pilihan) kepada pembeli opsi untuk merealisasi kontrak jual beli valutaa asing, tidak diikuti dengan pergerakan dana dan dilakukan pada atau sebelum waktu yang ditentukan dalam kontrak, dengan kurs yang terjadi pada saat realisasi tersebut. Misalnya, A dan B membuat kontrakpada 1 Januari 2008. A memberikan hak kepada B untuk membeli dollar AS dengan kurs Rp 9.350 per dolar pada tanggal atau sebelum 30 Juni 2008, tanpa B berkewajiban membelinya. A mendapat kompensasi sejumlah uang untuk hak yang diberikannya kepada B tanpa ada kewajiban pada pihak B. Transaksi ini disebut call option. Sebaliknya, bila A memberikan hak kepada B untuk menjualnya disebut put option. Ulama kontemporer memandang hal ini sebagi janji untuk melakukan sesuatu (menjual atau membeli) pada kurs tertentu, dan ini tidak dilarang syariah. Namun jelas saja transaksi ini bukan transaksi jual beli melainkan sekedar wa’ad (janji). Yang menjadi persoalan secara fikih adalah adanya sejumlah uang sebagai kompensasi untuk melakukan janji tersebut atau untuk memiliki khiyar (opsi) jual maupun beli.

Transaksi option dapat menjadi lebih rumit. Misalnya A dan B membuat kontrak pada 1 Januari 2008. Perjanjiannya A menjual US$ 1 juta dengan kurs Rp 9.350 per dolar kepada B. Transaksi ini lunas. Pada saat yang sama A juga memberikan hak kepada B untuk menjual kembali US 1 juta pada tanggal atau sebelum 30 juni 2008 dengan kurs Rp 9.500 per dolar. Hal ini akan gugur dengan sendirinya bila kurs melebihi Rp 9.500 per dolar, itu pun bila syarat berikutnya terpenuhi.

Keempat, adalah transaksi swaps (currency swap) yaitu perjanjian untuk menukar suatu mata uang dengan mata uang lainnya atas dasar nilai tukar yang disepakati dalam rangka mengantisipasi risiko pergerakan nilai tukar pada masa mendatang. Singkatnya, transaksi swap merupakan transaksi pembelian dan penjualan secara bersamaan sejumlah tertentu mata uang dengan dua tanggal penyerahan yang berbeda. Pembelian dan penjualan mata uang tersebut dilakukan oleh bank yang sama dan biasanya dengan cara “spot terhadap forward” Artinya satu bank membeli tunai (spot) sementara mitranya membeli secara berjangka (forwad) . Salah satu contoh transaksi swaps adalah bila bank A dan bank B membuat kontrak untuk bertukar deposito rupiah terhadap dolar pada kurs Rp 9.500 per dolar pada 1 Januari 2008. B menempatkan US$ 1 juta. A menempatkan Rp 9,5 miliar, terlepas dari kurs pasar saat itu. Ulama kontemporer juga menolak transaksi ini karena kedua trasaksi itu terkait (adanya semacam ta’alluq) dan merupakan satu kesatuan sebagaimana difatwakan oleh Dewan Syariah Nasional-MUI. Sebab, bila yang satu dipisahkan dari yang lain, maka namanya bukan lagi transaksi swaps dalam pengertian konvensional.

Adapun pendapat yang membeolehkan transaksi swaps sebagaimana lazim dianut perbankan Islam di Malaysia bahkan menurut mereka kebolehannya dianggap telah demikian jelas sehingga tidak diperlukan lagi fatwa dengan alasannya bahwa bila spot boleh dilakukan dan futures (sebagian suatu janji) juga boleh, maka tentunya swaps pun boleh dilakukan. Namun paling tidak, masih ada dua hal yang dapat dipertanyakan dalam praktek ini yaitu; pertama, bagaimana dengan keberatan sementara ulama akan adanya kompensasi uang untuk transaksi futures yang dibayarkan kepada konterpartinya. Kedua transaksi spot dan futures dalam transaksi swaps itu haruslah terkait satu sama lain. Kontra argumen dari alasan kedua ini adalah dua transaksi dapat saja disyaratkan terkait, selama syaratnya adalah syarat shahih lazim. Bukan hanya swaps yang dibolehkan, dinegara jiran ini juga dikembangkan Islamic Futures Contract. Terlepas dari argumen mana yang lebih kuat dalilnya, adalah kewajiban kita disamping mencari sisi kehati-hatian dan kepatuhan syariah, juga untuk selalu mencari solusi inovasi transaksi yang islami sebagai kebutuhan dunia bisnis akan transaksi dan peranti keuangan (financial instruments) yang terus berkembang.

Kelima; praktik oversold yaitu melakukan penjualan melebihi jumlah yang dimiliki maupun dibeli, karena ulama melarang penjualan sesuatu yang tidak dimiliki sebagaimana pesan hadits “Janganlah engkau menjual sesuatu yang tidak engkau kuasai/miliki” (la tabi’ ma laisa ‘indaka).

Adapun jenis transaksi forward pada perdagangan valas yang sering disebut transaksi berjangka pada prinsipnya adalah transaksi sejumlah mata uang tertentu dengan sejumlah mata uang tertentu lainnya dengan penyerahan pada waktu yang akan datang dan kurs ditetapkan pada waktu kontrak dilakukan, tetapi pembayaran dan penyerahan baru dilakukan pada saat kontrak jatuh tempo. Jenis transaksi ini hukum fiqihnya dapat dirumuskan bahwa bila transaksi forward valas dilakukan dalam rangka kebutuhan yang mendesak (hajah) dan terbebas dari unsur maysir (judi), gharar (uncomplate contract), dan riba serta bukan untuk motif spekulasi seperti digunakan untuk tujuan hedging (lindung nilai) yaitu transaksi yang dilakukan semata-mata untuk mengatasi risiko kerugian akibat terjadinya perubahan kurs yang timbul karena adanya transaksi ekspor-impor atau untuk mendukung kegiatan trade finance. Disamping itu, transaksi berjangka inipun hanya dilakukan dengan pihak-pihak yang mampu dan dapat menjamin penyediaan valuta asing yang dipertukarkan maka bila tindakan tersebut dikategorikan sebagai sebuah bentuk kesepakatan bersama untuk sama-sama melakukan pertukaran dimasa mendatang dengan kurs (nilai tukar) pasti pada saat kontrak dan sebenarnya transaksinya secara efektif dalam perspektif fiqih tetap bersifat tunai pada waktu jatuh tempo maka hal itu tidak menjadi masalah selama tidak ada ta’alluq dan hanya bersifat janjia (wa’ad) tanpa disertai adanya komitmen kompensasi karena terdapat maslahat bagi kedua belah pihak dan tidak ada dalil satupun yang melarang hal itu. Hal ini sejalan dengan pendapat Imam Asy-Syafi’i (Al-Umm: III/32) dan Ibnu Hazm (Al-Muhalla:VIII/513)

Ketentuan umum tentang seputar kegiatan transaksi jual-beli valuta asing sebgaimana yang saudari tanyakan, berdasarkan fatwa Dewan Syariah Nasional Nomor: 28/DSN-MUI/III/2002 tentang Sharf, transaksi jual beli mata uang pada prinsipnya boleh dengan ketentuan sebagai berikut:

1. Tidak untuk spekulasi (untung-untungan)

2. Ada kebutuhan transaksi atau untuk berjaga-jaga (simpanan)

3. Apabila transaksi dilakukan terhadap mata uang sejenis maka nilainya harus sama dan secara tunai (at-taqabudh).

4. Apabila berlainan jenis maka harus dilakukan dengan nilai tukar (kurs) yang berlaku pada saat transaksi dilakukan dan secara tunai.

Hal itu, disamping atas dasar kesepakatan (ijma') para ulama bahwa akad al-sharf disyari'at-kan dengan syarat-syarat tertentu, ketentuan tersebut juga merujuk kepada dalil-dalil diantaranya sebagai berikut:

1. Firman Allah, QS. al-Baqarah [2]: 275: "…Dan Allah telah menghalalkan jual beli dan mengharamkan riba….",

2. Hadits Nabi riwayat al-Baihaqi dan Ibnu Majah dari Abu Sa'id al-Khudri: Rasulullah SAW bersabda, "Sesungguhnya jual beli itu hanya boleh dilakukan atas dasar kerelaan (antara kedua belah pihak)" (HR. al-Baihaqi dan Ibnu Majah, dan dinilai shahih oleh Ibnu Hibban),

3. Hadits Nabi riwayat Muslim, Abu Daud, Tirmizi, Nasa'i, dan Ibn Majah, dengan teks Muslim dari ‘Ubadah bin Shamit, Nabi s.a.w. bersabda: “(Juallah) emas dengan emas, perak dengan perak, gandum dengan gandum, sya'ir dengan sya'ir, kurma dengan kurma, dan garam dengan garam (dengan syarat harus) sama dan sejenis serta secara tunai. Jika jenisnya berbeda, juallah sekehendakmu jika dilakukan secara tunai.”

4. Hadits Nabi riwayat Muslim, Tirmidzi, Nasa'i, Abu Daud, Ibnu Majah, dan Ahmad, dari Umar bin Khatthab, Nabi s.a.w. bersabda: “(Jual beli) emas dengan perak adalah riba kecuali (dilakukan) secara tunai.” Hadits Nabi riwayat Muslim dari Abu Sa’id al-Khudri, Nabi s.a.w. bersabda: “Janganlah kamu menjual emas dengan emas kecuali sama (nilainya) dan janganlah menambahkan sebagian atas sebagian yang lain; janganlah menjual perak dengan perak kecuali sama (nilainya) dan janganlah menambahkan sebagian atas sebagian yang lain; dan janganlah menjual emas dan perak tersebut yang tidak tunai dengan yang tunai.” Hadits Nabi riwayat Muslim dari Bara’ bin ‘Azib dan Zaid bin Arqam: “Rasulullah saw melarang menjual perak dengan emas secara piutang (tidak tunai).”

Adapun ketentuan mengenai hukum Jenis-jenis Transaksi Valuta Asing, dijelaskan dalam fatwa tersebut sebagai berikut:

1. Transaksi Spot, yaitu transaksi pembelian dan pen-jualan valuta asing (valas) untuk penyerahan pada saat itu (over the counter) atau penyelesaiannya paling lambat dalam jangka waktu dua hari. Hukumnya adalah boleh, karena dianggap tunai, sedangkan waktu dua hari dianggap sebagai proses penyelesaian yang tidak bisa dihindari (ِمَّما لاَ ُبَّد مِنْهُ) dan merupakan transaksi internasional.

2. Transaksi Forward, yaitu transaksi pembelian dan penjualan valas yang nilainya ditetapkan pada saat sekarang dan diberlakukan untuk waktu yang akan datang, antara 2 x 24 jam sampai dengan satu tahun. Hukumnya adalah haram, karena harga yang diguna-kan adalah harga yang diperjanjikan (muwa'adah) dan penyerahannya dilakukan di kemudian hari, padahal harga pada waktu penyerahan tersebut belum tentu sama dengan nilai yang disepakati, kecuali dilakukan dalam bentuk forward agreement untuk kebutuhan yang tidak dapat dihindari (lil hajah).

3. Transaksi Swap, yaitu suatu kontrak pembelian atau penjualan valas dengan harga spot yang dikombinasi-kan dengan pembelian antara penjualan valas yang sama dengan harga forward. Hukumnya haram, karena mengandung unsur maisir (spekulasi).

4. Transaksi Option, yaitu kontrak untuk memperoleh hak dalam rangka membeli atau hak untuk menjual yang tidak harus dilakukan atas sejumlah unit valuta asing pada harga dan jangka waktu atau tanggal akhir tertentu. Hukumnya haram, karena mengandung unsur maisir (spekulasi).

Adapun sisa uang dinas dan hasil usaha yang menjadi hak Saudari adalah halal selama sumber, prosedur, alokasi dan anggarannya benar, halal dan jelas sebab mungkin Saudari telah melakukan penghematan selama dinas dan menjadi hak saudari untuk memiliki dari surplus tersebut untuk disimpan sebagai investasi maupun jaga-jaga (saving). Dalam hal ini kapanpun uang yang dalam bentuk valas (mata uang asing) tersebut ditukarkan baik karena kebutuhan atau karena nilai tukarnya tinggi adalah tidak menjadi masalah sekalipun memperoleh gain (keuntungan) dari spread penukarannya dibandingkan nilai perolehannya dahulu, seperti seseorang yang memiliki emas tidak ada ketentuan syariah yang mengharuskan kapan menjual atau tetap menyimpannya. Sebab saudari tidak berspekulasi di sini melainkan menyesuikan harga pasar yang pas dengan aset yang saudari miliki dan hak individu atas hartanya dilindungi dalam Islam sesuai kaedah syariah hifdzul maal dan tidak boleh dirugikan oleh siapapun (la dharara wa laa dhirar).

Namun begitu secara makro ekonomi dan kemaslahatan umum (maslahah ‘amah) dengan bertambahnya pemasukan devisa di Tanah Air bila saudari melepaskan devisa yang tersimpan tanpa menunggu tingginya nilai kurs Dolar akibat sentimen pasar, meskipun relatif fluktuatif maka hal itu akan mendongkrak nilai rupiah yang berdampak sedikit ataupun banyak pada perbaikan kondisi nilai tukar rupiah serta turut menjaga dan mendukung perekonomian nasional, maka sebaiknya Saudari lebih memilih untuk menempatkannya dalam simpanan dollar pada perbankan syariah, atau menempatkannya pada portofolio investasi syariah lainnya dalam mata valuta asing, atau menukarkannya kepada mata uang rupiah untuk investasi di dalam negeri baik langsung maupun tidak langsung dalam rangka menumbuhkembangkan sektor riil dan yakinlah bahwa rezki Allah dan berkahnya sudah ditentukan dan tidak bergantung kepada kurs mata uang dolar.

Demikian jawaban saya mengenai masalah fikih kontemporer yang Saudari tanyakan, semoga bermanfaat. Wallahu A’lam, wa billahit Taufiq wal Hidayah

Al-Ustadz Setiawan Budi Utomo

Sumber : http://www.eramuslim.com/konsultasi/fikih-kontemporer/hukum-tansaksi-valas-dan-spekulasi-kurs-mata-uang.htm

Minggu, 27 Maret 2011

Langganan:

Posting Komentar (Atom)

SMRG 111213

SMRG 111213

111213

SMRG

SMRG

111213

GURING AH...

PERPISAHAN0515

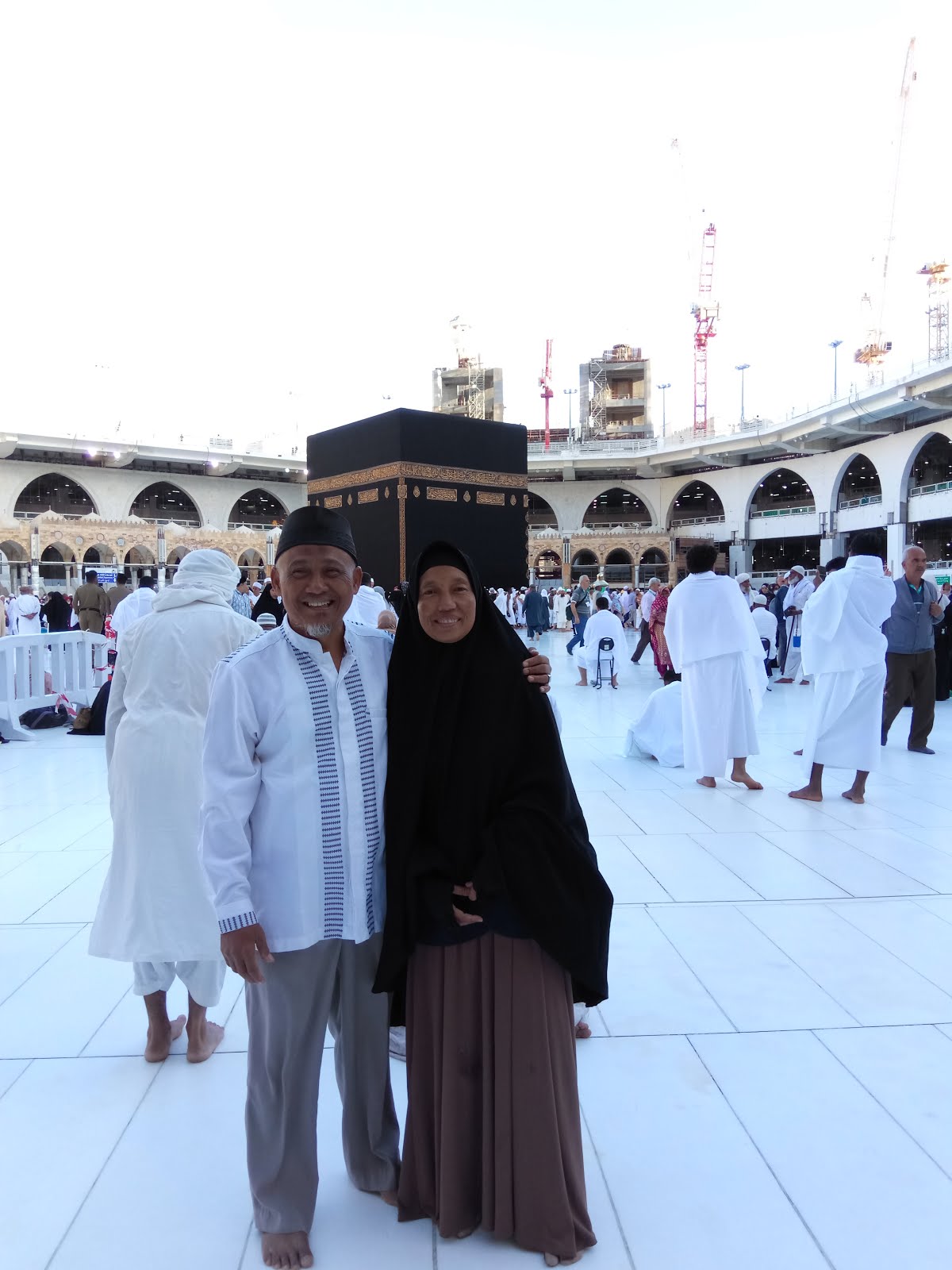

AGUNGARABA

050615

AGUNGARABI

PERPISAHAN 050615

awas

1209

1 komentar:

Great article.

Posting Komentar